◇씨아이에스

난 꿈이 있어요

진입장벽이 높은 전극 공정 장비 주력 업체

글로벌 고객 수주 확대 기회

생산성 개선된 하이브리드 코터 신규 수주 기대감

장정훈 삼성증권 연구원

◇현대차

2024년 업종 메인 이벤트, 카운트다운 시작

단단한 실적 + 든든한 현금 = 넉넉한 주주가치 제고 방안 제시 근거

북미 신규 BEV 전용 공장 가동 통한 BEV 판매 확대 = 2021년 이후 지속된 밸류에이션 de-rating 해소 근거

김준성 메리츠증권 연구원

◇HL만도

제 3의 르네상스 시작

만도, 중국 솔루션 업체 수주 확보, 매출 인식 시작

북미 BEV 업체의 판매 성장 재개, 중국 솔루션 업체 수주 확보 → 2H24 기점으로 성장의 3차 르네상스 시작

김준성 메리츠증권 연구원

◇현대모비스

지배구조 개편, 가까워지는 게임의 끝

15년간 이어진 수익성과 자본 효율성 악화

지배구조 개편 실현될 경우, 기업가치 평가 대대적 변화 발현 가능

김준성 메리츠증권 연구원

◇밸로프

리퍼블리싱 사업의 글로벌 역량 강화중

유연한 라이브 개발 역량 보유

‘소울워커’, ‘라스트 오리진’ 등 IP 확보 + 일본 진출 위한 GOP 활용 본격화

김동우 교보증권 연구원

◇삼양식품

없어서 못 판다니까요

밀양 2공장 5개 라인 → 6개 라인

밀양 2공장 완공 후 CAPA 37% 증가 예상

투자의견 BUY 유지, 목표주가 800,000원으로 상향 조정(+13%)

한유정 한화투자증권 연구원

◇칩스앤미디어

개화 시기가 다가온 선진국 비즈니스

NPU 팹리스들의 엔비디아 공략은 이제 시작

기존 고객 성장 + 신규 고객 확보 = 자동차 부문 성장 지속

모바일 부문 핵심 레퍼런스 확보

박제민 SK증권 연구원

◇풀무원

해외 법인 흑전을 눈앞에!

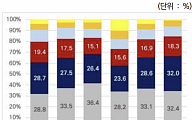

음식료 업종 내 해외 K-Food 포트폴리오 보유 업체 주목. 풀무원의 해외 식품 비중 18.7%, 미국 비중 12.2%(2023)

미국 시장 내 두부/아시안 푸드 안착하며 성장 가속화할 것으로 전망

하반기 해외 법인 미국 중심의 외형 확대 및 미국/중국/일본 지역 이익 턴어라운드 기대

하희지 현대차증권 연구원

◇현대제철

P/B는 역사적 저점, 실적은 완만하나 개선

24년 2분기 영업이익은 1,473억원으로 추정되며 당사 추정치는 컨센서스보다 낮음

투자의견 BUY를 유지. 1) 영업이익은 4Q23을 저점으로 완만하지만 개선되고 있고, 2) 현재 주가는 P/B 0.21배로 절대적인 저평가 매력이 있다고 판단됨. 목표주가 45,400원 유지

박현욱 현대차증권 연구원

◇코오롱인더

가시화되고 있는 신규 성장 동력

산업자재부문, 증익 추세 지속 전망

배터리/우주항공/친환경 등 신규 성장 동력에 대한 투자 확대

이동욱 IBK투자증권 연구원

◇카페24

조용히 열일중인 유튜브쇼핑

유튜브쇼핑 업데이트로 영업환경 개선 전망

유튜브쇼핑 업데이트 내용 정리

김아람 신한투자증권 연구원

◇씨티케이

美 OTC & 친환경 소재 사업 확장 기대

2Q24 Preview: 전년 2분기 매출액을 초과한 수주 회복

하반기 전망: 북미 OTC 사업 확대 & BIO CANADA 신규 매출 발생

하반기 Event에 따라 본격적으로 주가 상승 가능성 전망

이승은 유안타증권 연구원

◇실리콘투

군계일학(群鷄一鶴)

미국, 유럽에 이어 글로벌 시장 확대

효율적인 마케팅 전략과 다양한 브랜드 포트폴리오

투자의견 Buy, 목표주가 6만원으로 신규 커버리지 개시

이승은 유안타증권 연구원

◇펄어비스

좋은 흐름의 지속

업종 Top pick 관점 지속 유지

검은사막 온라인 중국 성과 추가

최고 투자포인트는 붉은사막 효과

김진구 키움증권 연구원

◇딥노이드

본격적인 매출이 발생하는 시작점

의료용과 산업용, 두 마리 토끼를 잡자

올해 매출 전년 대비 반등에 따른 본격적인 실적 성장세 시현 기대

백준기 NH투자증권 연구원

◇샘씨엔에스

NDR Review: 낸드 → 디램으로 전환 진입

낸드를 벗어나 HBM 포함 디램향 매출 성장기 진입

세라믹 기판 신사업 진행 현황

양승수 메리츠증권 연구원

◇비엠티

새로운 시즌이 시작된다!

반도체: 투자확대, 국산화

조선: 수주확대, 독점적 지위

석유화학: 사우디 현지화

권명준 유안타증권 연구원

◇트윔

Rule-base를 넘어 AI-base 검사기로 도약

Rule base 머신비전 검사기를 주력으로 사업을 시작

AI base 머신비전 검사 솔루션으로 사업을 확장

2024년 매출과 영업이익은 2023년 대비 성장한 360억 원, 24억 원으로 전망

김경민 한국IR협의회 연구원

◇제일기획

자고 있는 캡티브

큰 변화 없는 2Q24 전망

어려운 대외 환경 속 이익 방어 전망

투자의견 BUY 및 목표주가 2.6만원 유지

신은정 DB금융투자 연구원

◇이노션

캡티브 든든

2Q24는 BTL과 해외 위주 성장 전망

든든한 계열 물량이 이끌고 비계열도 받쳐주는 전략

투자의견 BUY 및 TP 31,500원 유지

신은정 DB금융투자 연구원

◇GS리테일

인적 분할로 드러나는 가치

파르나스 홀딩스 출범

합산 가치 상승과 신설 법인에 성장성에 주목할 필요

투자의견 매수, 목표주가 3.3만원 유지

남성현 IBK투자증권 연구원

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)