(사진제공=대웅제약)

DB금융투자는 27일 대웅제약에 대해 의료파업 영향 없이 실적 개선으로 2분기 어닝 서프라이즈가 기대된다는 점에서 투자의견 '매수'와 목표주가 16만 원을 유지한다고 밝혔다. 가장 큰 리스크로 지적하는 2심 소송결과는 언제 나올지 알 수 없고, 펙수클루 등의 국산 신약 매출이 견조하게 증가하면서 수익성이 개선되고 있다는 점에서 저평가 제약주로 추천한다.

2분기 실적은 매출액 3230억 원, 영업이익 426억 원으로 전년 대비 각각 5.2%, 17.2% 증가할 전망이다. 특히 영업이익은 펙수클루 매출 및 나보타의 수출 증가로 시장기대치 351억 원보다 21.4% 웃돌 것으로 예상된다.

이명선 DB금융투자 연구원은 "2분기 펙수클루 처방은 전 분기 대비 8% 증가한 약 200억 원 정도로 추정된다. 종근당과의 공동판매는 4월 계약체결, 6월 판매 시작하면서 100억 원 이상의 선매출이 반영될 것"이라며 "나보타 매출은 430억 원으로 고수익의 미국을 포함한 기타지역 수출 증가로 호실적이 전망된다"고 말했다.

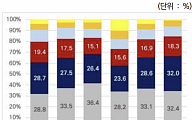

그러면서 "전문의약품의 제품 믹스 효과로 매년 수익성은 개선 중"이라며 "예전에는 고수익의 나보타 매출로 수익성이 결정되었다면 2023년부터는 전문의약품 중 제품 매출이 영업이익에 기여가 크다. 올해 하반기부터는 포시가(당뇨치료제) 등의 상품 매출 부재로 매출 성장은 둔화됨에도 영업이익 개선에 주목할 필요가 있다"고 설명했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)