영업이익 9조1800억 원, 전분기 대비 12% 감소

반도체 영업이익 3조8600억 원으로 40% 줄어… 일회성 비용 등 영향

삼성전자가 올해 3분기 반도체 사업에서 3조8600억 원의 영업이익을 기록했다. 시장과 증권가 예상치에 못 미치는 성적표다. 회사 측은 성과급 등 일회성 비용과 환영향 등의 영향이 있다고 설명했다. 매출은 분기 기준 역대 최대다.

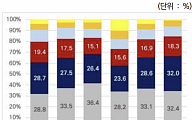

삼성전자는 올해 3분기 연결 기준으로 매출 79조1000억 원, 영업이익 9조1800억 원을 올렸다고 31일 밝혔다. 전사 매출은 전분기 대비 7% 증가한 것으로, 역대 최대 분기 매출을 기록했다. 기존 최대는 2022년 1분기 77조7800억 원이다.

영업이익은 디바이스솔루션(DS)부문의 인센티브 충당 등 일회성 비용 영향 등으로 전분기 대비 12%(1조2600억 원) 줄었다.

3분기 실적을 부문별로 보면 반도체 사업을 담당하는 DS 부문은 매출 29조2700억 원, 영업이익 3조8600억 원을 기록했다.

시장에서는 잠정 실적 발표 이후 눈높이를 낮춰 DS 부문이 4조2000억원 안팎의 영업이익을 냈을 것으로 예상했으나 이보다도 낮았다.

PC와 모바일 수요 회복 지연에 따른 재고 조정과 중국산 범용 D램 물량 확대로 가격 하락 압박이 커진 데다 인공지능(AI) 반도체 핵심인 고대역폭 메모리(HBM) 공급이 지연된 탓이다.

다만 성과급 등 일회성 비용과 파운드리 적자폭 확대 등을 감안하면 메모리 사업은 시장의 예상보다는 선방한 것으로 추정된다.

삼성전자는 "DS 부문의 일회성 비용은 전사 영업이익과 시장 컨센서스의 차이보다 더 큰 규모였다"고 설명했다. 실제 실적과 시장 컨센서스(10조4000억 원)의 차이를 고려하면, 3분기 일회성 비용은 1조2000억 원 이상으로 추정된다.

메모리 매출은 22조2700억 원으로 전년 동기 대비 112% 증가했다. 인공지능(AI)과 서버용 수요에 대응해 고대역폭 메모리(HBM)와 DDR5, 서버용 SSD 등 고부가가치 제품 판매가 확대됐다. 이에 따라 전분기 대비 HBM, DDR5 및 서버용 SSD는 높은 매출 성장을 기록했다.

단, 전분기 대비 재고평가손 환입 규모 축소와 인센티브 충당 등 일회성 비용, 달러 약세에 따른 환영향 등으로 이익은 감소했다.

시스템LSI는 매출 극대화 및 재고 최소화로 매출은 증가했으나 일회성 비용 증가로 실적은 하락했다. SoC(System on Chip)는 플래그십 제품의 신규 고객사 확보로 판매량이 증가했고 DDI(Display Driver IC)도 판매가 확대됐다.

파운드리는 모바일 및 PC 수요 회복이 기대보다 부진한 가운데 일회성 비용 영향으로 전분기 대비 실적이 하락했다.

디바이스경험(DX) 부문은 매출 44조9900억 원, 영업이익 3조3700억 원을 기록했다.

스마트폰을 담당하는 모바일경험(MX)은 스마트폰, 태블릿, 웨어러블 신제품 출시로 전 분기 대비 매출과 영업이익이 성장했다. 제품 경쟁력 강화를 위해 스펙이향상되면서 재료비가 인상됐으나 플래그십 제품 중심 판매로 매출이 확대돼 두 자릿수에 가까운 이익률을 확보했다.

네트워크는 사업자 투자가 축소되고 비수기 영향으로 전분기 대비 매출이 감소했다.

가전과 TV를 담당하는 비주얼디스플레이(VD)는 △Neo QLED △OLED △대형 TV 등 전략 제품 판매에 주력하는 한편, 서비스 사업 매출을 확대해 전년 동기 및 전분기 대비 매출 및 이익이 증가했다.

생활가전은 비스포크 AI 신제품 중심으로 프리미엄 제품 판매를 확대해 전년 동기 대비 실적이 개선됐다.

하만은 매출 3조5300억 원, 영업이익 3600억 원을 기록했다. 하만은 소비자 오디오 제품 판매 확대와 원가 구조 개선으로 전분기 대비 실적이 개선됐다.

삼성디스플레이는 매출 8조 원, 영업이익 1조5100억 원을 기록했다. 주요 고객사 스마트폰 신제품 출시 대응으로 실적이 개선됐다.

4분기는 반도체 부문의 성장에도 불구하고 세트 사업의 약세로 성장폭은제한적일 것으로 예상된다. DS부문은 고부가 제품 판매 확대 및 기술 리더십 확보에 집중할 계획이다. DX부문은 프리미엄 제품 판매 확대에 주력하고 AI 전략 강화를 통해 수익성 개선에 주력한다는 방침이다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)