"분할상환 대출구조 정착…역모기지제 등 확대해야"

이에 따라 현재 거치식·일시상환 방식의 가계부채 상환구조를 비거치식·분할상환으로 전환하고 역모기지제도 등을 확대해 부동산 자산의 유동성을 높여야 한다는 주문이다.

18일 김지섭 KDI 거시경제연구부 연구위원은 '고령층 가계부채의 구조적 취약성' 보고서를 통해 "우리나라의 가계부채가 빠른 속도로 증가하는 가운데 중고령층 이상이 차지하는 비중도 상승하고 있어 향후 가계부채 문제가 고령층을 중심으로 나타날 가능성이 높다"고 밝혔다.

특히 "인구구조의 고령화를 감안할 때 장기적으로 우리나라의 가계부채 문제는 고령층을 중심으로 현재보다 심각해질 가능성이 있으므로 고령층의 가계부채 상환여력 및 취약성 등을 점검할 필요가 있다"고 지적했다.

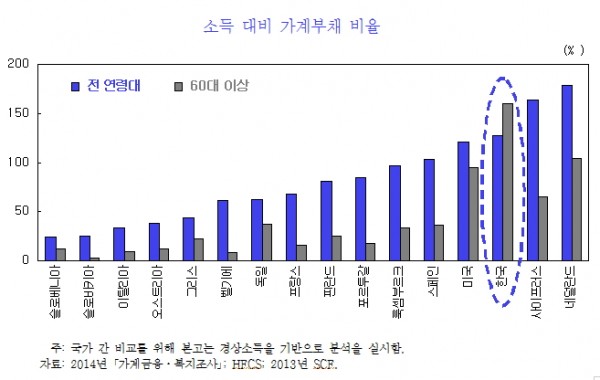

보고서에 따르면 미국과 독일, 프랑스, 핀란드 등 주요국과 비교해 우리나라 고령층 가구의 소득대비 가계부채 비율은 161%로 전연령대 평균 128%를 상회했다. 소득대비 부채비율이 전연령층보다 높은 국가는 우리나라가 유일하다.

소득안전성 측면에서도 상대적으로 안정적인 연금 및 이전소득이 차지하는 비중은 29%로 이 비중이 70%를 상회하는 독일 및 네덜란드에 비해 크게 낮았다. 미국의 경우 연금소득 비중이 39%로 유럽 국가에 비해 낮았으나 여전히 우리보다는 높았고 미국은 법정 은퇴연령이 없다는 점에서 우리보다는 사정이 낫다는 분석이다.

반면 경기변동에 민감할 수밖에 없는 근로 및 사업소득 비중은 50%를 상회했다.

또 자산유동성의 경우 금융자산 대비 가계부채 비율이 74%에 달해 미국, 유럽 국가들에 비해 월등히 높았다. 따라서 거시경제여건 변화로 급격하게 부채를 조정해야 할 경우 고령층 가구의 상환능력이 단기적으로 악화될 가능성이 큰 것으로 나타났다.

아울러 경기변동, 금리, 대출제도 등 거시금융환경과 연령대별 가계부채 상환패턴 등 가구 외적인 요인도 가계부채를 늘리는데 크게 작용한 것으로 조사됐다. 2006년 60~67세였던 연령대와 비교해 2014년 60~67세는 소득대비 38% 정도 부채를 더 차입했고 미국이 40대중반부터 부채를 축소시키기 시작하는 것과 비교해 우리는 50대에 이르러서야 부채를 축소시켰다.

보고서는 우리나라가 만기가 짧은 거치식·일시상환 방식의 가계대출 비중이 높아 차환위험에 취약하다고 평가했다. 미국의 주택담보대출의 평균 계약기간이 약 24.5년이고 유럽이 20~30년인 반면 우리는 17~18년에 불과하다. 주택담보대출의 만기 일시상환 대출도 유럽이 평균 7.5%, 미국이 7% 내외인 반면 우리는 29%에 육박했다.

김지섭 연구위원은 "우리나라 가구의 상당수는 계약기간 중 이자만 상환하다가 계약만료시 기존 대출의 원금을 신규대출로 차환하는 방식으로 부채를 이연하면서 점차 고령화되고 있는 것으로 해석된다"고 밝혔다.

김 연구위원은 "분할상환 방식의 대출구조를 신속히 정착시켜 부채 부담이 고령가구까지 이연될 가능성을 축소하는 한편 주택연금, 역모기지제도 등 부동산 유연화 방안을 확충해 고령가구의 자산 유동성을 제고할 필요가 있다"고 강조했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)