10-3년스플 한달10여일만 최대..FOMC·BOJ대기에 구조조정도 불명확, 레벨부담 가중될 듯

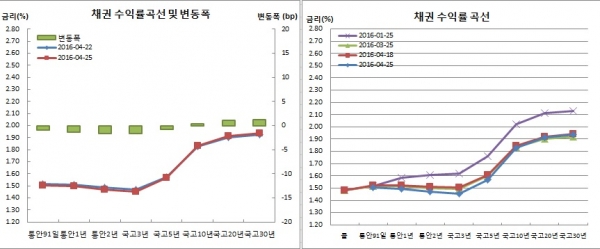

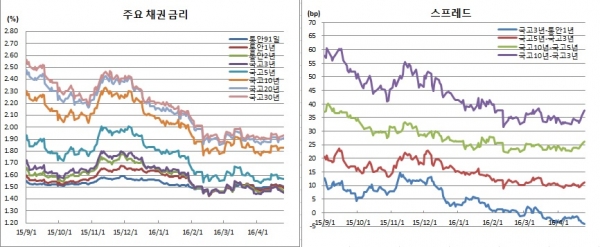

채권시장이 단기물을 중심으로 강세를 보였다. 이에 따라 커브도 스티프닝됐다. 국고채 10년물과 3년물간 금리차는 한달10여일만에 최대치를 경신했다.

지난주말 일본은행(BOJ)의 마이너스금리 대출설 여파가 이어졌다. 또 주말사이 청와대 서별관회의에서 구조조정관련 논의가 진행됐고, 이주열 한국은행 총재도 이 자리에 참석한 것으로 알려지면서 한은 기준금리 인하 기대감이 확산됐다. 외국인도 국채선물을 중심으로 매수에 나섰다.

채권시장 참여자들은 단기쪽은 금리인하 기대감이 장기쪽은 추가 강세에 대한 부담이 작용했다고 전했다. 다만 이번주 미 연준 FOMC와 BOJ 회의가 예정돼 있는데다 정부의 구조조정 논의도 아직 명확치 않다고 평가했다. 추가 강세보다는 금리수준에 대한 레벨부담이 가중될 수 있다고 봤다.

반면 국고10년 15-8과 16-3은 0.2bp씩 올라 1.832%와 1.837%를 보였다. 국고20년 15-6은 0.7bp 상승해 1.920%를, 국고30년 16-1은 1bp 오른 1.945%를 기록했다. 국고10년 물가채 15-5는 0.5bp 하락한 1.193%에 거래를 마쳤다.

국고3년물과 기준금리(1.50%)간 역전폭은 1.7bp 벌어진 -4.5bp를 보였다. 이는 지난 5일 -4.7bp 이후 20여일만 최대폭이다. 10-3년 스프레드도 2.1bp 확대된 37.7bp를 기록했다. 이는 3월14일 38.3bp 이후 최대치다.

장외채권시장에서는 투신이 1조1400억원어치를 순매수했다(거래대금 기준). 외국인과 보험도 각각 4870억원과 4510억원어치를 순매수했다. 반면 국가가 600억원 순매도로 대응했다.

미결제는 29만7511계약으로 3871계약 감소했다. 거래량도 8만7892계약으로 9만1116계약 줄었다. 회전율도 0.30회에 그쳤다.

매매주체별로는 외국인이 1626계약 순매수해 이틀연속 매수했다. 반면 은행이 2385계약 순매도하며 이틀째 매도대응했다.

6월만기 10년 국채선물은 전일보다 2틱 떨어진 128.98로 거래를 마쳤다. 장중고점은 129.09, 저점은 128.91이었다. 장중변동폭은 18틱으로 15일(15틱) 이래 최저치를 보였다.

미결제는 806계약 증가한 8만3324계약을 기록했다. 반면 거래량은 4만2547계약 줄어든 3만6219계약을 나타냈다. 이는 2월22일 3만4087계약 이후 2개월만에 최저치다. 회전율도 0.43회에 그쳐 지난 12일 0.42회 이후 가장 낮았다.

매매주체별로는 외국인이 2127계약 순매수해 사흘만에 매수전환했다. 반면 은행이 1268계약 순매해 역시 사흘만에 매도세로 돌아섰다.

현선물 이론가는 3선이 고평 5틱을, 10선이 고평 3틱을 각각 기록했다.

가중평균낙찰금리는 1.905%로 전일민평금리보다 0.8bp 낮았다. 응찰금리는 1.985%에서 1.945%로, 부분낙찰률은 61.87%였다.

증권사의 한 채권딜러는 “전일 이주열 한은 총재의 서별관회의 참석얘기가 시장에 전파되면서 금리인하에 대한 기대감이 부각됐다. 1~3년구간 중심으로 강세를 보였다”며 “다만 일본과 미국의 정책결정을 앞두고 있는데다 구조조정 방향도 명확하지 않아 추가 강세도 쉽지 않겠다. 금리레벨에 대한 부담이 다시 커질 것으로 보인다”고 전했다.

은행권의 한 채권딜러는 “지난주말 BOJ의 마이너스 대출설 여파가 이어졌다. 다만 마이너스금리 도입과 딜리 마이너스 대출은 신용리스크쪽이라 채권시장에 반드시 롱재료라 볼 수 없다. 정부의 구조조정 추진으로 성장률 하락과 금리인하 기대로 커브만 스팁된 느낌”이라며 “외국인도 선물을 중심으로 매수에 나선 것도 영향을 미쳤다. 다만 과거 추세를 보였던 것과는 달리 요즘 외인은 추세가 없다. 현물도 잘 안하는데다 선물도 어떤 전략인지 모를 정도”라고 말했다.

그는 이어 “국고3년물 기준 1.40%를 하향돌파할 가능성이 낮다는 점에서 당분간 박스권 장세를 이어갈 듯 싶다. 단기쪽은 인하기대가 장기쪽은 추가 랠리 부담이 지속되겠다”며 “이번주 FOMC 보단 추후 나올 고용이나 임금 지표가 더 큰 영향을 미칠 것으로 보인다”고 예상했다.

!['바람의나라 클래식', 원작 재현만으로 장기 흥행 가능할까 [딥인더게임]](https://img.etoday.co.kr/crop/320/200/2102375.jpg)