4분기 한국맥도널드ㆍ우리은행ㆍGE캐피탈 등 PE 주도 바이아웃 딜 증가 기대

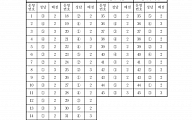

올해 1~3분기 사모펀드(PE)들의 바이아웃 딜(경영권 인수)이 금액 기준으로 전년 동기 대비 감소한 것으로 나타났다.

19일 인수ㆍ합병(M&A)전문 분석업체 머저마켓에 따르면, 2016년 1~3분기 동안 사모펀드(PE)들의 바이아웃 딜 규모는 128억 달러를 기록한 전년 동기(36건) 대비 금액 기준으로 51.5% 하락한 62억 달러(41건)를 기록했다.

이 중 3분기에만 발생한 딜은 12건뿐이며, 금액 기준으로는 8억5900만 달러 규모였다.

다만 머저마켓은 4분기에 여러 건의 바이아웃 딜 성료가 발표될 것으로 예상했다. 이에 따라 4분기엔 다시 사모펀드들의 바이아웃 딜이 활기를 찾을 것이라고 내다봤다.

실제 올 4분기에는 매일유업과 칼라일이 손을 잡고 한국맥도날드를 약 5000억 원 규모에 인수할 것으로 기대되고 있다.

또한 오릭스PE, 유니슨캐피탈, 베어링PE, IMM PE 등이 시총 7조7000억 원 규모의 우리은행 소수 지분 매각 입찰에 참여해 사모펀드들의 바이아웃 딜이 증가할 것이라는 기대다.

이 밖에 금융서비스 분야에서 주목할 딜에는 GE캐피탈의 현대카드 보유 지분 43% 매각에 어피니티에쿼티파트너스와 H&Q아시아퍼시픽이 입찰해 관심 가질 만하다는 분석이다. GE캐피탈의 현대카드 보유 지분 43% 매각 딜 규모는 벨류에이션상 7600억 원 규모로 추산된다.

한편 올 1~3분기 동안 사모펀드들의 투자 회수는 전년 동기(15건, 27억 달러) 대비 72.8% 급증했다. 총 22건의 투자 회수가 47억 달러를 기록했다.

1~3분기 투자회수에서 가장 큰 비중을 차지한 분야는 전체 투자 회수 중 34.5%를 차지한 미디어산업이다. 이 중 어피니티에쿼티파트너스와 SK플래닛의 로엔엔터테인트먼트 지분 76.4% 매각(15억 달러)이 미디어 투자 분야 투자회수 강세를 주도했다는 평가다.

머저마켓은 “올 4분기로 계획된 투자 회수에는 NH-글랜우드 PE의 동양매직 매각이 약 5000억 원 규모로 추산돼 투자회수 상승 모멘텀을 더할 것”이라고 덧붙였다.

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/320/200/2101600.jpg)