“제조장비 시장 절정기 아직 안 왔다…올해 수주 목표 상향조정”

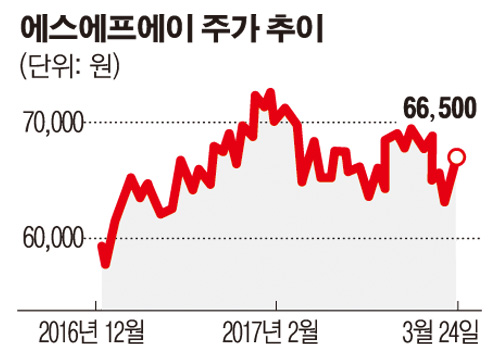

디스플레이기기 제조장비기업 에스에프에이가 최근 매출액 대비 96%에 이르는 공급 계약을 따냈다. 회사는 올해 수주물량을 상향 조정하며 지난해보다 늘어난 실적을 거둘 것으로 기대하고 있다.

27일 금융감독원 전자공시시스템에 따르면 에스에프에이는 최근 5260억 원, 1105억 원 규모의 제조장비 공급 계약을 체결했다. 이는 최근 매출액 대비 각각 75.26%, 21.01%에 이르는 금액이다. 회사는 고객사의 영업비밀 보호요청으로 계약상대방 등 구체적인 내용은 공개하지 않았다.

에스에프에이는 이번 공급 계약 건이 지난해에 이어 올해 매출 상승세의 기폭제가 될 것으로 보고 있다. 이번 계약을 시작으로 국내외 수주가 이어지면서 전년 보다 향상된 수주물량과 매출 실적을 거둘 것이라는 설명이다.

회사 관계자는 “시장에서는 지난해 말을 기점으로 수주 피크가 지났다는 시각이 있었지만, 회사는 국내외 움직임을 봤을 때 아직 수주 절정기가 지나지 않았다고 판단했다”며 “이번 계약 수주는 이런 회사의 생각을 방증하는 것”이라고 평가했다.

에스에프에이의 지난해 3분기 말 기준 수주잔고는 7000억 원을 넘어섰고, 4분기 말도 이와 비슷한 수준이다. 이 수주잔고가 올해 매출로 인식되고, 신규 수주도 이어지게 되면서 매출은 더 늘어날 수 있다. 에스에프에이는 지난해 개별재무제표 기준 매출액 8499억 원, 영업이익 1046억 원을 기록했다. 이는 전년 대비 각각 71.2%, 104.1% 증가한 규모다.

에스에프에이 관계자는 “중국 업체들이 OLED 등 대규모 설비투자를 계획하고 있고, 국내에서도 설비투자가 진행되고 있다”며 “이미 올해 경영계획에서도 전년 대비 수주물량을 상향조정했다”고 말했다.

고정우 NH투자증권 연구원은 최근 보고서를 통해 “에스에프에이를 디스플레이 장비 업종 톱픽으로 유지한다”며 “이는 2017년 국내외 주요 패널 업체 중소형 OLED 투자 수혜, 중국 패널 업체 대형 LCD 투자효과, OLED 증착기 입지 강화 등을 예상하기 때문”이라고 분석했다. 이어 “특히 OLED 핵심 공정장비인 6세대 증착기 수주 성공시 멀티플 익스팬션(Multiple expansion)이 가능할 전망”이라고 설명했다.

한편, 에스에프에이는 1998년 삼성항공(현 삼성테크윈)의 자동화사업부가 분사하면서 설립된 회사다. 디스플레이기기 제조장비사업과 물류시스템, 반도체 패키징사업 등을 영위하고 있으며, 2001년 코스닥에 상장했다.

☞ 투자자 300명에게 공개하는 종목의 속살 이투데이 스탁프리미엄에서 확인하세요

![[컬처콕 플러스] “지드래곤까지 도왔는데”…베몬, K차트서 존재감 없는 이유](https://img.etoday.co.kr/crop/320/200/2102663.jpg)