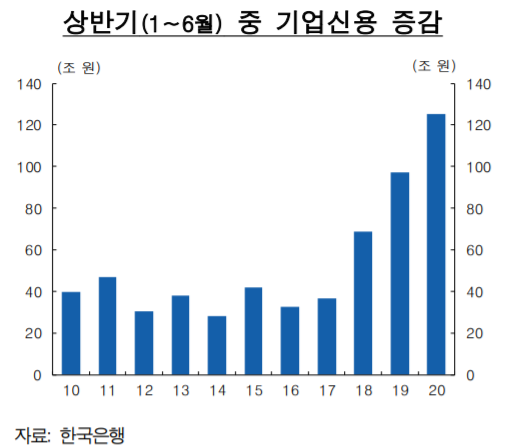

예금취급기관 기업신용 125.2조 증가 '역대 최대'

올 들어 신종 코로나바이러스 감염증(코로나19) 여파에 따른 유동성 문제가 발생한 가운데 기업신용이 급증한 것으로 나타났다. 주목할 점은 자금 상당수가 단기성 금융상품으로 운용되고 있다는 점이다. 한국은행은 관련 자금이 자칫 수익추구를 위한 자산시장으로 쏠릴 가능성을 우려했다.

10일 한은이 국회에 제출하고 일반에 공표한 ‘통화신용정책보고서 2020년 9월’ 자료에 따르면 올 상반기 중 예금취급기관 기업신용은 125조2000억 원 증가했다. 이는 통계 작성을 시작한 2001년 12월 이후 최대 증가폭이다.

특히 지난해 13조7000억 원 증가했던 운전자금대출이 올해 상반기에만 44조9000억 원으로 급증하면서 전체 증가폭을 키웠다. 업종별로 보면 제조업은 16조 원, 도소매업은 10조7000억 원을 기록하며 타 업종에 비해 크게 늘었다.

기업신용 급증는 광의 통화(M2) 증가에도 한몫했다. M2 증가율은 지난해 12월 7.9%에서 올해 6월 9.9%로 늘었다. M2는 시중 유동성 상황을 판단하는 데 활용되는 통화지표로, 협의 통화(M1)에 만기 2년 미만 정기 예적금과 시장형 금융상품, 금융채 등을 포함한다.

한은은 기업을 비롯한 경제주체들이 보유한 통화 상당부분이 단기성 금융 상품으로 운용됐다고 짚었다. M2 증가액을 금융상품별로 보면 수시입출식예금과 요구불예금 등으로 구성된 M1(협의 통화)은 133조 원 증가해 전체 증가액의 80.7%를 차지한 반면, 정기예금과 수익증권과 같이 M1에 포함되지 않는 중장기성 금융상품은 31조9000억 원 늘어나는데 그쳤다. 이에 M2 대비 M1 비중 역시 지난해 12월 31.8%에서 올 6월 34.4%로 늘었다.

이상형 한은 통화정책국장은 “기업에 대규모로 공급된 유동성은 대부분 코로나19 충격을 극복하기 위한 기업 영업활동에 활용된 것으로 보인다”고 말했다.

이어 “시장금리가 최저 수준으로 하락하고 코로나19로 불확실성이 높아지면서 시중 유동성이 단기화되는 모습을 보였다”며 “이에 따라 단기화된 자금이 수익추구를 위해 자산시장 등으로 쏠릴 가능성을 면밀히 점검할 필요가 있을 것”이라고 말했다.

!['바람의나라 클래식', 원작 재현만으로 장기 흥행 가능할까 [딥인더게임]](https://img.etoday.co.kr/crop/320/200/2102375.jpg)