10년 새 24%P 이상 상승…계속된 재정 악화 시 신용등급 하향도 우려

최배근 교수 "한은, 국고채 무이자 매입해야"

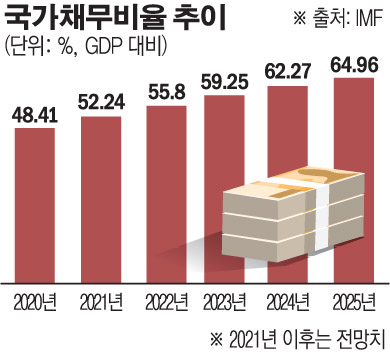

2025년 한국의 국내총생산(GDP) 대비 국가채무비율이 2015년과 비교해 24%포인트(P) 넘게 오를 것으로 전망됐다. 이는 국제통화기금(IMF) 분류상 선진국 37개국 중 9번째로 큰 폭이다. 자영업자 손실보상제 및 4차 긴급재난지원금 편성과 맞물려 채무 증가 속도는 예상보다 빨라질 우려가 크다.

7일 IMF ‘세계 경제 전망’ 자료에 따르면, 2015년 40.78%였던 한국의 국가채무비율은 2025년 64.96%를 기록할 것으로 예상됐다. 여기에서 국가채무비율은 일반정부부채(D2)를 기준으로 한 수치다. 국가별로 2018~2020년까지는 실제 집계이고 2021년 이후는 전망치다. 이 자료에서 2015년 40.78%였던 한국의 국가채무비율은 지난해 48.41%로 올라서고, 올해 50%, 2024년 60%를 넘어서 2025년에는 64.96%를 기록할 전망이다. 연도별로는 신종 코로나바이러스 감염증(코로나19) 위기 대응 목적의 재정지출 확대로 2019~2021년 10.31P 오른다.

2019~2021년 37개 선진국 중 24위였던 한국의 국가채무비율 상승 폭은 2015~2025년으로 확장할 경우 9위로 뛰어오르게 된다.

가파른 국가채무비율 상승은 한국의 신용도에도 부정적이다. 국제 신용평가사 무디스와 스탠더드 앤드 푸어스(S&P)는 우리나라에 세 번째로 높은 신용등급인 AA를, 피치(Fitch)는 이보다 한 단계 낮은 AA-를 각각 부여하고 있다. 이는 1986년 이래 역대 최고 수준으로, 외환위기 이후 우리나라 신용등급은 하향된 적이 없다. 문제는 국가채무 증가 속도다. 피치는 지난해 “한국의 GDP 대비 부채비율이 2023년 46%까지 증가할 경우 중기적으로 국가 신용등급에 하방 압력으로 작용할 수 있다”고 지적했다. 한국의 국가채무비율은 이미 46%를 넘어섰다.

일각에선 한국은행이 발권력을 활용해 국고채를 매입할 필요가 있다는 주장도 나온다. 이는 국가채무 증가 부담을 덜면서 재정지출을 확대할 방안으로 꼽힌다.

최배근 건국대 경제학과 교수는 최근 개인 유튜브 채널에서 “민생이 안정돼야 재정도 안정된다. 가계가 붕괴되면 재정도 붕괴된다”며 “없는 법도 만들어야 하는데 한은법에 (이미) 있다.”고 말했다. 한은법 제75조는 ‘정부로부터 국채를 직접 인수할 수 있다’며 ‘국회가 의결한 기채 한도를 초과할 수 없다. 이율이나 그 밖의 조건은 금융통화위원회가 정한다’고 명시하고 있다. 그는 인플레이션을 유발하지 않는 규모로 85조 원을 제시했다. 이보다 큰 규모를 편성하더라도 한은 직매입을 반대하는 대표적 논리인 하이퍼인플레이션(초인플레이션) 우려는 없다고 주장했다.

최 교수는 “이론적으로 무이자로 매입할 수 있어 정부의 이자 부담을 완화할 수 있다. 또, 외국인의 국채 인수를 방지해 대규모 외인 자금 유출에 따른 외환위기를 방지할 수 있다”고 강조했다. 이를 통해 조달한 재원으로 4차 재난지원금을 전 국민에 지원할 수 있다고 봤다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)