신한금융투자은 2일 코오롱플라스틱에 대해 “판가 인상을 통한 실적 개선과 친환경차 소재 확대에 따른 멀티플 상승으로 주가 리레이팅이 가능할 것으로 보인다”면서 투자의견은 ‘매수’, 목표주가는 1만1000원으로 상향 조정했다.

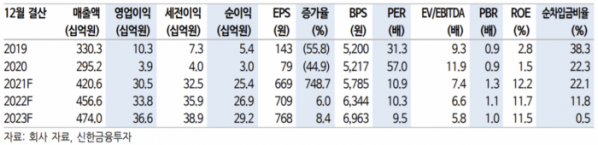

이진명 신한금융투자 연구원은 “3분기 매출액은 지난 분기 대비 18% 오른 1184억 원, 영업이익은 27% 상승한 105억 원으로 역대 최대 실적이 예상된다”면서 “원재료 및 운임 상승에도 타이트한 수급에 따른 판가 인상으로 실적 개선세가 지속될 전망이다”라고 말했다.

그는 “폴리옥시메틸렌(POM·Polyoxymethylene) 생산능력은 글로벌 3위로 향후 수요 성장 대비 제한적인 증설로 타이트한 수급은 계속될 것이다”라고 내다봤다. “2025년까지 200개 이상의 신규 고객사 확보를 목표로 하고 있으며 이에 따른 증설은 불가피할 전망이다”라고 설명했다. 이어 “우수한 기술력과 협력사 레퍼런스를 바탕으로 수익성이 높은 북미과 유럽 위주로 고객사를 확대할 계획이다”라고 덧붙였다.

높은 POM 증설 가능성과 전기차ㆍ수소차 부품 소재 기대감을 내비쳤다. 이 연구원은 “친환경차 보급 확대로 차량용 부품 시장의 재편이 예상된다”면서 “전기차용 엔지니어링플라스틱(EP) 시장은 28년까지 연평균 36% 성장이 기대된다”고 말했다. 코오롱플라스틱의 POM은 전기차 모터기어류, 폴리아미드(PA)는 배터리 팩, 폴리부틸렌테레프탈렌(PBT)는 고전압 커넥터에 사용되고 있다.

그는 “과거 업황 호황에 따른 판가 인상 시기였던 2016~2018년 평균 주가수익비율(PER)은 17배이며 현재 주가는 2021~2022년 실적 기준 11배에 불과하다”고 하면서 “목표주가는 Target PER을 13배에서 16배로 상향 조정해 10% 상향한다”고 말했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)