수익률 좇아 다양한 상품 찾아…원금 보장서 펀드로, 은행ㆍ보험서 증권으로 ‘머니무브’

내년 6월부터 퇴직연금 수익률을 끌어올리기 위한 ‘디폴트옵션’(사전지정운용제도)이 시행된다. 퇴직연금 자산이 16년 만에 제도 변화를 맞게 된 가운데, 높은 수익률을 좇아 움직이는 금융 업계의 ‘머니무브(money move)’ 현상이 가속화될 것으로 전망된다.

디폴트옵션은 DC(확정기여형)·IRP(개인형) 형태에서 가입자 운용지시가 없을 경우 사전에 미리 정한 방법으로 퇴직연금을 운용하는 제도다. 디폴트옵션 허용 범위 상품은 TDF(타깃 데이트 펀드·target date fund), 인프라펀드, MMF(머니마켓펀드), 장기가치상승 추구펀드와 원리금보장상품으로 구성된다. 운용 도중 포트폴리오 변경도 가능하다.

우리나라 퇴직연금 시장규모는 올해 9월 말 기준 266조 원으로, 가입기업 확대에 따라 지속 증가하고 있다. 퇴직연금 적립금의 운용은 아직 예금 등 원리금보장형 상품이 80~90%를 이루고 있다. 작년 기준으로 DC형 퇴직연금의 83.3%, IRP의 73.3%가 1%대 금리에 불과한 원리금보장형 상품에 머물러 있다.

금융감독원에 따르면 지난해 말 기준 퇴직연금 적립금(255조 5000억 원)의 51.0%(130조 원)가 은행 업계에 적립돼 있다. 이외 △생명보험 22.3%(56조 9000억 원) △금융투자 20.2%(51조 7000억 원) △손해보험 5.2%(13조 3000억 원) 순서로 점유율이 높았다.

금융위원회는 디폴트옵션 시행으로 퇴직연금사업자(증권, 은행, 보험)와 상품제공자(자산운용사, 보험 등)의 상품 개발노력 등 시장 내 수익률 경쟁이 보다 가속화될 것으로 기대하고 있다. 높은 수익률과 다양한 상품을 찾아 증권사로의 자금 행렬이 이어질 수 있다는 관측이 나온다.

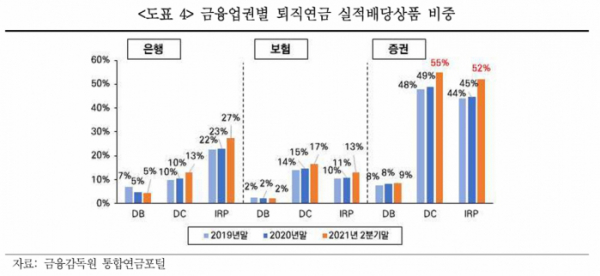

금융업권간의 격차 확대는 이미 시작됐다. 지난해 금융투자 업계 실적 배당형 상품의 연간 운용 수익률은 11.20%로 은행권(10.05%)을 웃돌았다. DC형 퇴직연금과 IRP 시장에서도 증권사의 최근 1년 평균 수익률은 10%에 육박해 은행과 보험사의 2~4% 선을 압도하고 있다.

올해 상반기 연금 계좌 이체를 통해 은행·보험 업계에서 증권 업계로 이동한 자금은 약 1조2000억 원에 달한다. 상반기 퇴직연금에서 실적 배당형이 10조2000억 원 늘어난 반면, 원리금 보장형은 1조2000억 원 줄었다. 원리금 보장 상품에서 펀드로, 은행ㆍ보험에서 증권으로 머니무브가 나타나고 있는 것이다. 업계는 디폴트옵션 도입으로 연금 시장에도 ‘운용’ 개념이 확산하며 퇴직연금 판도가 바뀔 것으로 보고 있다.

박영호 미래에셋투자와연금센터 연구위원은 “코로나19 사태 이후 최근 1~2년간 저금리 기조 심화, 국내외 주식 시장 강세 등은 국내 금융투자 및 퇴직연금 운용 환경에 많은 변화를 가져왔다”며 “금융업권간 수익률 격차가 확대됐고, 저축에서 투자로 자금이동, TDF·ETF 투자의 고속성장, 글로벌 펀드 투자비중 확대 등의 특징이 나타나고 있다”라고 설명했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)