수출시장 다변화·중국 내수시장 경쟁력 확보해야

중국 경제가 향후 10여년간 잠재성장률 수준에도 미치지 못하는 성장세를 이어갈 것이란 전망이 나왔다. 이에 따라 수출시장 다변화와 중국 내수시장 경쟁력 확보가 절실하다고 조언했다.

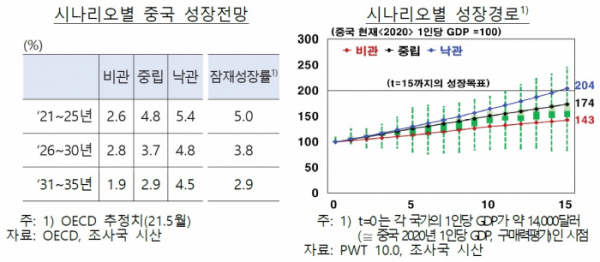

12일 한국은행이 발표한 ‘중국의 중장기 성장을 제약하는 구조적 리스크 요인에 대한 평가’ 자료에 따르면 중국 경제는 2021년부터 2035년까지 향후 15년간 연 3%대 후반 성장세를 이어가는 중립적 시나리오의 길을 갈 것으로 예상했다. 이는 과거 10년간(2010~2019년) 성장률 7.7%에 비하면 반토막으로 뚝 떨어진 셈이다. 낙관적 전망경로 하에서는 4% 후반대 성장률을 보이겠지만 가능성이 낮다고 판단했다.

기간별로 보면 2021년부터 2025년까지는 연 4.8%, 2026년부터 2030년까지는 연 3.7%, 2031년부터 2035년까지는 연 2.9%가 될 것으로 봤다. 같은기간 경제협력개발기구(OECD)가 예상한 잠재성장률은 각각 5.0%, 3.8%, 2.9% 수준이다. 종합하면 2030년까지 중국경제는 잠재성장률 수준을 밑돌다가 이르면 2031년에나 잠재성장률 수준을 회복하는 셈이다.

우선, 헝다 사태에서 보듯 글로벌 금융위기 이후 부동산 부문에 쌓인 과잉투자, 과잉 레버리지 문제가 표면화하고 있다. 헝다 사태 이후 일부 부동산 개발기업 디폴트 우려가 확대되면서 제2·제3 헝다 사태를 예고하고 있는 중이다.

국내총생산(GDP)에서 부동산 관련 경제활동이 차지하는 비중은 28.7%(2017년 기준)에 달한다. 금융위기 발생 직전 스페인(25.0%)이나 아일랜드(20.1%)보다 높은 수준이다. 가계와 민간기업(비금융기업)을 합한 민간부채 비율도 2008년말 GDP대비 112% 수준에서 2021년 2분기말 218%까지 확대됐다.

지방정부 부채 역시 지속적으로 확대돼 왔다. 한은은 중국 지방정부 및 지방정부융자기구(LGFV)의 암묵적 부채비율이 GDP대비 40%를 넘었다고 추정했다(2020년말 기준).

과잉설비와 기업 구조조정 지연으로 총요소생산성 증가세가 현저히 둔화한 가운데, 자본의 한계생산성과 노동의 성장기여도도 지속적으로 떨어졌다. 실제, 2000년대(2000~2009년) 10.3%에 달하던 경제성장률이 2010년대(2010~2019년) 7.7%로 떨어진 대부분은 총요소생산성 하락(-2.4%p)에 기인했다. 또, 수치가 상승할수록 한계생산성 하락을 의미하는 한계고정자본지수(ICOR 지수)는 2000년 3.8%에서 2010년 4.1%를 거쳐 2019년 7.2%까지 올랐다. GDP 성장에 대한 노동기여도 역시 1990년대(1990~1999년) 2.1%포인트에서 2010년대(2010~2019년) 0.8%포인트로 하락했다.

계층간 소득 및 자산 불균형 심화, 제조업에 비해 낮은 서비스업 노동생산성으로 내수주도 성장 전략 역시 어려움을 겪는 중이다. 대표적 빈부격차 지표인 지니계수의 경우 중국은 0.467(2017년 기준)로 미국(0.39), 한국(0.355), 일본(0.308)보다도 높다.

중산층 확대를 중기목표로 제시한 공동부유 정책도 기업규제를 강화하고 있다. 실제, 지난해 8월 부동산을 시작으로, 올 2월 빅테크 및 플랫폼, 올 7월 사교육 분야에 대한 기업 규제강화 정책을 추진 중이다.

미·중 갈등이 지속되는 것도 기업 불확실성을 키우는 요인으로 꼽았다. 아울러, 국유기업은 물론 민간 기업들까지 첨단기술에 접근하기 어렵게 됨으로써 중국경제 혁신역량 제고를 지연시킬 수 있다고 평가했다.

한은 관계자는 “중장기 4대 구조적 리스크를 바탕으로 평가해본 결과 중국 경제는 낙관적 시나리오보다는 중립적 시나리오에 가까울 것”이라며 “점차 잠재성장률 수준을 회복하겠지만, 단기적으로는 헝다 사태 등에 어느정도 영향을 받을 수밖에 없겠다”고 전했다.

그는 또 “중국경제의 성장세 둔화와 내수중심으로의 경제구조 개편에 맞춰 우리나라도 수출시장 다변화와 중국 내수시장 경쟁력을 확보할 필요가 있겠다”고 조언했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)