증권사, 업무 추가 등록으로 장외거래중개업 영위할 수 있게 돼

장외거래중개업, 소규모 시장 운영…투자 한도 설정 예정

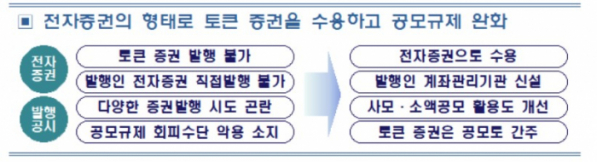

앞으로 채권도 쪼개 팔고, 살 수 있는 시장이 조성된다. 주식·채권 등 전통적인 증권을 토큰 증권으로 발행할 수 있는 것이다. 그 반대로 뮤직카우와 같은 조각 투자 상품이 기존 전자 증권 형태로 발행하는 것도 가능해진다. 금융위는 토큰 증권 발행(STO) 허용을 ‘음식(증권)’을 ‘새 그릇(발행형태)’에 담는 것에 비유했다. 새로운 시장 형성으로 증권사들의 먹거리도 확장될 것으로 보인다.

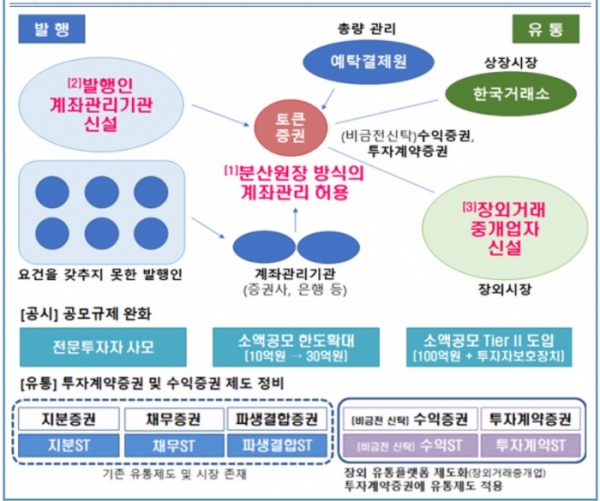

금융위는 토큰 증권의 혁신성을 다양한 권리의 증권화와 비정형적 증권의 유통으로 집약된다고 설명했다. 증권사 연계 없이 토큰 증권을 발행할 수 있도록 방안을 마련한 것도 이 때문이다. 이 경우 비상장채권의 소액단위 발행과 거래가 편리해진다.

금융위가 제시한 발행인 계좌관리기관의 요건은 △분산원장 요건 충족 △법조인, 증권사무 전문인력, 전산 전문인력 각 2인 △투자계약증권 발행량에 비례한 기금 적립 등이다. 자기자본·물적설비·대주주·임원요건 중에서 자기자본 기준을 20억~30억 원으로 검토 중이다.

토큰 증권의 소액공모 제도도 추진한다. 청약자가 모두 전문투자자인 경우 사모로 인정한다. 소액공모 한도를 10억 원에서 30억 원으로 상향 조정한다. 현행 소액공모에 비해 사전신고·심사·감사보고서 첨부 등 투자자 보호장치를 강화하되 최대 100억 원 한도인 소액공모 단계(Tier)Ⅱ를 도입한다.

투자계약증권과 수익증권의 상장 시장도 개설한다. 한국거래소(KRX ) 내에 디지털 증권 시장을 만들었다. 금융위는 디지털 증권 시장의 상장 요건으로 △발행인, 직전 회계연도 감사의견 적정 △발행규모, 종목별 3억 원·1만 주 이상·투자계약증권은 지정자문인 필요(단, 기업현황보고서·LP 의무 미적용) 등이다.

금융위는 장외거래중개업의 거래 대상증권에 대한 요건은 “공모발행 및 소액투자자(발행총량의 5% 이내 소유, 발행·인수·주선인 및 그 특수관계인 제외) 소유 투자계약증권, 수익증권”이라고 밝혔다.

금융위는 ‘기존 증권사도 투자계약증권·수익증권 장외거래중개업을 받을 수 있는지’에 대한 질의에 “자본시장법 제16조의2에 따른 업무 추가등록을 통해 장외거래중개업을 영위할 수 있도록 할 계획”이라고 밝혔다. 장외시장의 개인 투자 한도는 추후 단계적으로 협의해 나갈 예정이다.

일각에서는 발행인 계좌관리기관, 투자계약증권 및 수익증권의 장외거래 중개 인가단위 신설 모두 증권사에 일감 몰아주는 것 아니냐는 지적도 나온다.

투자계약증권과 수익증권의 장외거래 중개 인가단위가 신설된 것과 관련해 기존 증권사는 자본시장법(제16조의2에) 따른 업무 추가등록을 통해 장외거래중개업을 영위할 수 있도록 변경된다.

투자업계 관계자는 “계좌 관리 기관으로 충분한 입증을 거친 회사에 자격을 부여할 것이란 얘기를 들었지만 언제 될 지 모르는, 요원한 부분이 있기 때문에 (토큰 증권과 관련해) 증권사에 의존을 많이 해야 하는 게 아닌가라는 생각이 든다”고 말했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)