유안타증권이 HK이노엔에 대해 내년부터 본격적인 수익 개선이 일어날 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 4만5000원에서 5만 원으로 상향조정했다, 전 거래일 기준 종가는 3만7850원이다.

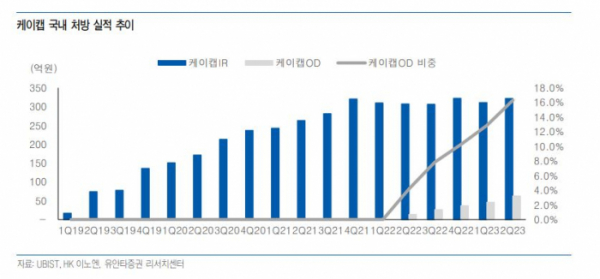

18일 하현수 유안타증권 연구원은 “케이캡은 2019년 출시 이후 PPI 대비 높은 편의성과 효과, 라니티딘의 시장 퇴출 등으로 가파른 성장을 지속했다”며 “유비스트(UBIST)에 따르면 케이캡의 지난해 처방 금액은 1463억 원이었으며, 올해 1분기에도 741억 원의 처방 실적을 기록했다”고 했다.

하 연구원은 “현재 케이캡정은 종근당과 코프로모션 판매를 하고 있으며, 케이캡 OD정은 직접 판매 중”이라며 “케이캡 코프로모션 계약 당시 예상 매출 규모를 크게 초과하면서 현재 높은 수준의 수수료를 지급하고 있으며, 수수료 비용으로 인해 케이캡 매출 규모 대비 수익성은 낮은 편”이라고 했다.

다만 그는 “계약 기간이 올해 말 종료 예정으로 현재 종근당을 포함한 제약사들과 코프로모션 계약 논의 중”이라며 “케이캡 코프로모션 시 단기에 외형 성장이 가능하다는 점에서 낮은 수수료율에도 코프로모션 계약 가능성은 높을 것으로 예상하며 수수료율 변경 시 큰 폭의 HK이노엔 이익 개선이 전망된다”고 했다.

하 연구원은 “1월 중국의료보험의약품 목록(NRDL)에 케이캡(중국명 타이신짠)이 등재된 이후 파트너사인 뤄신사의 공격적인 마케팅 등으로 연말까지 중국 대형 병원의 80% 수준까지 침투가 가능할 것”이라며 “미국 파트너인 세벨라는 내년 신약 허가 신청서(NDA)를 제출할 예정으로 2025년 출시를 목표로 미란성식도염(EE)과 비미란성식도염(NERD)에 대해 임상 3상을 진행 중”이라고 했다.

그는 “그 외 싱가폴, 멕시코 등 출시 국가 늘어나며 케이캡 수출 증가가 예상된다”며 “또 유럽 지역 파트너사 계약도 내년 상반기 이전에 이루어질 것으로 예상하며, 출시 시점은 미국과 같은 2025년이 될 것”이라고 했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)