교보증권은 5일 삼성바이오로직스에 대해 ‘3분기 또 다시 가이던스를 상향했다’며 ‘매수’를 추천했다. 목표주가는 105만 원을 유지했다.

김정현 교보증권 연구원은 “삼성바이오로직스는 글로벌 CMO 중에서 유일하게 2023년 가이던스를 상향한 기업”이라며 “장기적인 성장성 역시 4공장 가동률 상향 과정에서는 가시성 확보할 수 있을 것”이라고 전했다.

그는 “이 같은 차별적인 경쟁력은 적시에 제공하는 고객사 맞춤형 서비스 등 근본적인 역량에 기원한다”며 “참고로 배치당 수주 가격은 시장 평균 수준으로 알려져 있다”고 덧붙였다.

이어 “다만 최근 동사의 주가는 약세이며 이는 바이오텍 자금 조달 난항에 따른 중소형 CMO 수요 하락, 주요 경쟁사인 Lonza의 주가 약세에 따른 Peer Valuation 하락 등의 영향 때문”이라며 “탄탄한 펀더멘털은 실적으로 증명되고 있는 만큼 시장 투자 심리 개선과 함께 기업가치는 회복될 수 있을 것”이라고 내다봤다.

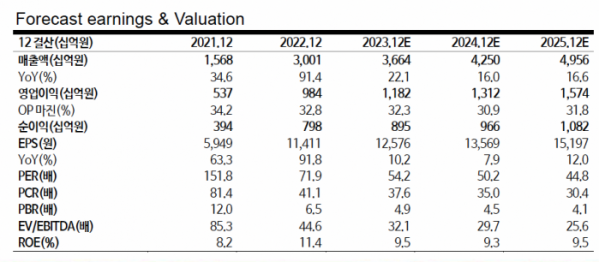

3분기 삼성바이로직스의 실적은 기존 시장 컨센서를를 상회할 거란 예측이다. 3분기 매출은 9910억 원, 영업이익은 3520억 원으로 각각 전년 동기 대비 13.5%, 8.4% 증가할 것으로 내다봤다. 이는 시장 컨센서스인 매출 9243억 원, 영업이익 2778억 원을 상회하는 수치다.

김 연구원은 “특히 삼성바이오로직스는 전일 전망 공시를 통해 2023년 매출 가이던스를 기존 대비 15~20% 상단에서 최소 20% 성장으로 상향한다”며 “호실적의 배경은 4공장 가동률 추가 상향, 환율 효과, 생산 효율화 효과라고 설명했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)