삼성증권이 컴투스에 대해 미디어 부분의 수익성 개선이 필요할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 7만4000원에서 6만 원으로 하향 조정했다. 전 거래일 기준 종가는 4만7700원이다.

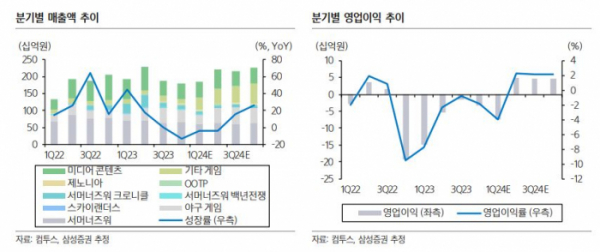

9일 오동환 삼성증권 연구원은 “야구 게임의 호조에도 불구하고 서머너즈워 천공의 아레나와 크로니클 매출 감소로 3분기 게임 매출은 전 분기 대비 10.4% 감소했다”며 “매출 감소에도 비용 효율화 기조로 마케팅비가 전 분기보다 47% 줄어들며 게임 부문 영업이익은 135억 원으로 전 분기 38억 원 대비 크게 증가했다”고 했다.

다만 오 연구원은 “미디어 매출이 신작 라인업 축소로 전 분기보다 36.3% 감소하며 영업 적자가 전 분기 91억 원에서 151억 원으로 65% 증가했다”며 “이에 따라 전체 3분기 16억 원의 영업 적자를 기록하며 4분기 연속 적자를 지속했다”고 했다.

오 연구원은 “컴투스는 다소 부족한 자체 개발 신작 라인업을 보완하기 위해 다수의 외부 개발작에 대한 퍼블리싱 계약을 체결했다”며 “서머너즈워 시리즈의 매출이 감소 추세에 있는 만큼 신규 퍼블리싱 게임들의 성과가 내년 흑자 전환의 열쇠가 될 전망”이라고 했다.

그는 “컴투스는 9월 컴투버스 서비스를 종료하고 관련 인력의 구조조정을 진행했다”며 “일부 관계사를 매각하며 재무 구조를 개선 중이지만, 미디어 시장 상황을 고려하면 본격적인 수익성 개선에는 시간이 걸릴 전망”이라고 했다.

오 연구원은 “미디어 부분의 수익성 악화를 반영해 내년 영업이익 추정치를 기존 대비 73% 하향했다”며 “이를 반영해 목표주가 역시 기존 18.9% 하향한다”고 했다.

다만 그는 “현금과 금융자산 등 자산가치와 퍼블리싱 라인업 확대에 다른 업사이드를 고려해 투자의견을 유지한다”며 “사업성 낮은 사업의 청산은 긍정적이나, 본업에 집중한 보다 과감한 의사 결정이 필요하다”고 했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)