우리사주조합에 74만여 주 배정…최윤범 회장 우호지분 될듯

지분율 싸움 새 국면…MBKㆍ영풍 즉각 반발

고려아연이 일반공모 방식의 대규모 유상증자를 단행한다. 유통 물량을 늘려 주가 불안을 잠재우고, 일반 주주 기반을 확대해 '국민기업'으로 거듭나겠다는 복안이다.

유상증자가 마무리되면 MBK파트너스ㆍ영풍을 비롯한 기존 주주들의 지분 가치는 희석된다. 반면 최윤범 고려아연 회장 측은 우호지분을 추가로 늘릴 여력이 생긴다. 이번 결정은 경영권 분쟁에서 우위를 점하기 위한 승부수라는 해석이다.

30일 고려아연은 임시 이사회를 열고 유상증자를 통해 신주 373만2650주를 발행하기로 결정했다. 신주 발행 가액은 주당 67만 원으로, 2조5000억 원의 자금을 조달한다.

총 모집주식 중 80%(298만6120주)는 일반공모를 실시하고, 나머지 20%(74만6530주)는 우리사주조합에 배정한다. 우리사주조합을 제외한 모든 청약자는 그 특별관계자를 포함해 총 모집주식 수의 3%(11만1979주) 내에서만 배정한다.

일각에선 MBKㆍ영풍의 지분율을 낮추고, 우리사주조합에 배정된 신주를 활용해 최 회장 측의 우호지분을 늘리기 위한 의도라는 해석이 나온다. 유상증자로 발행되는 신주는 고려아연이 공개매수로 취득한 소각 대상 자사주 204만30주를 제외한 총발행주식의 20%에 달하는 규모다.

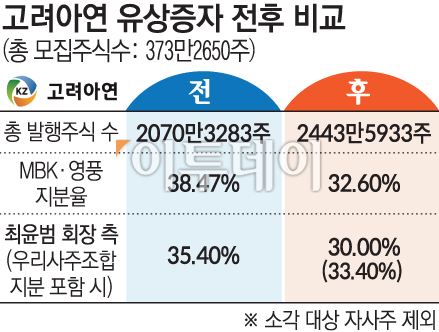

이번 유상증자가 성공하면 고려아연의 총 발행주식 수는 2070만3283주에서 2443만5933주로 늘어나 기존 주주들의 지분율이 감소하게 된다. MBKㆍ영풍 지분율은 38.47%→32.6%, 최 회장 측은 35.4%→30.0%로 각각 줄어든다. 지분 격차도 약 3%포인트(p)에서 2.6%p로 좁혀진다.

우리사주조합에는 신주의 20%(74만6530주)가 우선 배정되는데, 미달 없이 모두 청약하면 약 3% 규모다. 이를 최 회장 측의 우호지분으로 해석하면, 약 3%의 의결권을 추가로 얻게 된다. MBKㆍ영풍도 유상증자에 참여할 순 있지만, 청약 가능 한도를 3%로 제한해 유의미한 지분을 확보하긴 어렵다.

관건은 일반공모를 통해 신주를 배정받은 약 15% 신규 주주들의 선택이다. 고려아연이 주주 가치와 사모펀드의 적대적 인수합병(M&A)의 부당함을 강조하고, 국가기간산업을 지켜야 한다고 호소하는 것도 명분 싸움에서 우위를 점하기 위한 전략으로 풀이된다.

고려아연은 "MBKㆍ영풍의 적대적 M&A로 인한 상호 간 공개매수로 유통 물량이 크게 감소하면서 주가 변동성이 지나치게 심화했다"며 "이번 일반공모 증자를 통해 투자자 피해 우려를 해소할 수 있을 것으로 예상된다"고 설명했다.

다만 유상증자로 조달한 자금을 대부분 차입금 상환에 사용한다는 점에서 주주들의 비판을 피하긴 어려워 보인다. MBKㆍ영풍은 이 같은 결정 직후 입장문을 내고 "최 회장은 차입금으로 자기주식 공개매수를 진행하고 회사가 입은 재무적 피해를 국민의 돈으로 메우려 한다"고 반발했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)