7월 상장종목 주가수익률 138%…기존 제도 적용 상장주 대비 2배

‘에코프로머티리얼즈·서울보증보험·두산로보틱스’ 대기…코스피 하반기 반등 기대

국내 기업공개(IPO) 시장이 하반기 들어 흥행 가도를 달리고 있다. 상장당일 공모가의 가격변동폭을 60%에서 400%까지 확대하면서 코스닥 중소형주들의 청약경쟁률이 올라갔다. 상반기 신규상장 ‘0’건을 기록한 유가증권시장도 넥스틸을 비롯한 에코프로머티리얼즈, 두산로보틱스, 서울보증보험 등 대어를 준비하며 반등을 모색하고 있다.

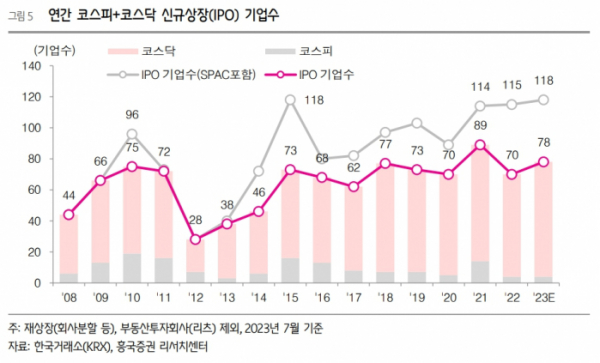

23일 한국거래소에 따르면 스팩을 제외한 올해 신규상장 기업수는 코스피 2개(이전상장), 코스닥 35개로 총 37개 기업이 증시에 입성했다. 2021년 역대급 IPO 시장 형성으로 연간 89개에 달하는 신규상장 기업수는 지난해 70개(코스피 4개, 코스닥 66개)로 쪼그라들었다. 올해 공모를 통한 신규상장 기업수 추정치는 78개로, 지난해보다 소폭 늘며 반등세를 보일 전망이다.

올해 IPO 시장은 코스닥이 견인하고 있다. 코스닥 IPO 시장의 훈풍은 6월 말부터 신규 상장 가격제한폭 확대가 시작되면서 더 강해지고 있다. 금융당국은 IPO 시장 건전성 제고 방안의 일환으로 상장당일 가격변동폭을 공모가의 60%에서 400%까지 확대했다.

7월 새 제도를 적용받아 총 8개(일반 5개+ 스팩 3개) 신규상장주가 상장해 거래가 개시됐다. 흥국증권에 따르면 이들 종목의 공모가 대비 신규상장일 종가 기준 주가수익률은 평균 137.5%다. 올해 초부터 기존 제도를 적용받은 신규상장주(28개)의 평균 수익률 76.1%를 2배 가까이 웃도는 규모다.

이달 14일 상장한 2차전지 장비 전문기업 필에너지는 956억 원의 공모금액을 모으며 올해 코스닥 상장 기업 가운데 최대 공모규모를 기록했다. 이번주 상장하는 에이엘티와 버넥트, 파로스바이오 등은 이달 18일까지 진행한 일반청약에서 13조 원에 달하는 뭉칫돈을 끌어모았다. 에이엘티는 일반청약 최종 경쟁률 2512대 1을 나타내며 올해 청약받은 IPO 기업중 최고를 기록했다. 버넥트도 1231대 1로 흥행에 성공했다. 파로스아이바이오는 바이오 투자심리가 위축된 상황에서도 347대 1의 경쟁률을 기록하며 선방했다는 평가를 받았다. 에이엘티와 버넥트는 기관투자자를 대상으로 진행한 수요예측에서 공모가 희망밴드 상단을 초과했다.

코스닥 IPO 훈풍 속에 굵직한 기업들도 데뷔를 기다리고 있다. LS전선의 자회사인 LS머트리얼즈도 코스닥 상장을 위한 예비심사를 청구하며 준비중이다. 공모 기업가치는 5000억 원 안팎의 평가를 받을 것으로 예상된다. 공모 예정주식수는 1463만 주로 신주 발행(60%)과 구주매출(40%)이 병행된다. 이밖에 포스뱅크, 밀리의서재, 노브랜드, 케이웨더, 노브랜드 등이 거래소에 심사 청구를 한 상태다.

코스피는 올해 상반기 공모기업수가 ‘0’건이었다. 코스닥에서 코스피로 이전상장한 비에이치와 SK오션플랜트가 유일한 신규 상장이었다. 코스피는 하반기 반전을 노리고 있다. 8월부터는 거래소 심사를 통과한 시총 3000억 원 규모의 넥스틸을 시작으로 굵직한 대어들이 줄이어 코스피 시장에 입성할 전망이다. 에코프로머티리얼즈(시총 3조 원), 서울보증보험(3조 원), 두산로보틱스(1조5000억 원) 등이 거래소에 청구서를 접수하고 심사 결과를 기다리고 있다. 나이스평가정보는 코스피 이전상장을 기다리고 있다.

아울러 시총 5조~6조 원에 이를 것으로 추정되는 SK에코플랜트도 하반기 중에 상장예비 심사를 청구할 예정이다. SK에코플랜트가 하반기 코스피 시장에 상장하면 올해 최대어 IPO 기업이 될 것으로 보인다.

기업가치 3조5000억 원으로 추정되는 패션플랫폼 무신사의 조기 IPO 추진 가능성도 나온다. 최근 무신사는 SSG닷컴에서 IPO 추진을 주도했던 임원을 최고재무책임자(CFO)로 영입했다. 뷰티테크기업 에이피알, 개임 개발업체 시프트업, 중고차 플랫폼 업체 엔카닷컴 등도 연내 상장예비 심사 청구를 준비중인 것으로 알려졌다. LG CNS와 CJ올리브영도 가능성 큰 것으로 시장에선 보고 있다.

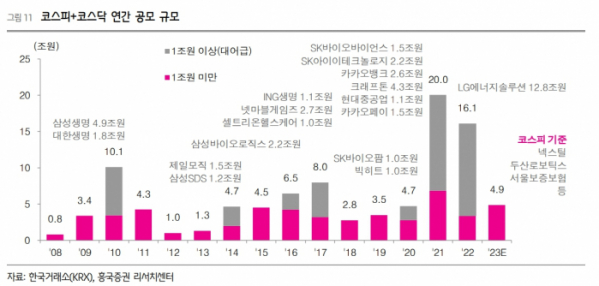

다만, 양호한 신규상장 기업수와 반등에 성공한 주가수익률에도 부진한 공모주 펀드 설정액은 아쉽다. 올해 상반기 공모규모는 8000억 원으로 지난해 상반기 LG에너지솔루션을 제외한 9000억 원에도 못 미치는 부진한 모습을 보였다. 상반기 평균 공모규모 267억 원, 시가총액 1585억 원에 불과한 중소형주들 중심의 신규상장이 이어진 결과다.

최종경 흥국증권 연구원은 “공모주 펀드 관점에서는 시가총액 500억 원 전후의 기업이 상장해 주가가 4배 이상 오르는 것보다 시가총액 3조~4조 원 기업이 상장해 주가가 30~40% 오르는 것이 펀드수익률에 더 도움이 크다”며 “8월 넥스틸을 시작으로 두산로보틱스, 서울보증보험 등 코스피 신규상장의 재개는 평년 대비 적지만 그래도 ‘플러스(+)’효과로 나타날 것이며, 7월 파두 등 시가총액 조 원대의 중대형 코스닥 신규상장의 재개도 의미 있는 공모규모 반등으로 작용할 전망이다”라고 내다봤다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)