NH투자증권은 17일 네이버에 대해 모바일 첫 화면 홈피드 개편 등의 변화가 실적에 반영되며 악재가 해소되는 구간에 진입했다고 평가했다. 목표주가를 기존 28만5000원에서 27만 원으로 낮추고 투자의견 ‘매수’를 유지했다.

안재민 NH투자증권 연구원은 “수급도 많이 비어있는 만큼 네이버 주가는 반등을 모색할 것”이라면서도 “2024년 이후 실적 추정치 하향과 상장한 네이버웹툰 가치를 시가 기준으로 변경해 목표주가를 하향한다”고 밝혔다.

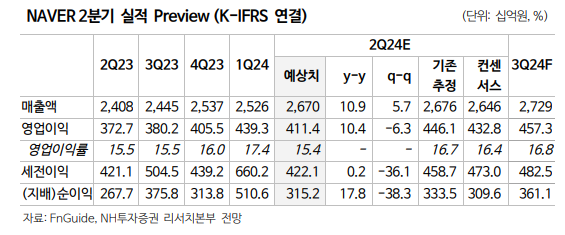

안 연구원은 “네이버의 2분기 매출액은 전년 대비 10.9% 증가한 2조6700억 원, 영업이익은 10.4% 늘어난 4114억원으로 영업이익이 컨센서스를 소폭 하회할 전망”이라며 “네이버웹툰 상장 관련 비용과 최고경영자(CEO) 현금보상비용이 450억 원가량 일시적으로 반영될 예정”이라고 설명했다.

이어 “이를 제외하면 시장 컨센서스 대비 양호한 수준으로 광고, 커머스를 중심으로 한 안정적 실적 성장이 본격적으로 나타날 것”이라며 “치지직 정식 서비스 오픈 등에 따른 디스플레이 광고 회복으로 서치플랫폼 매출은 7% 증가한 9738억 원을 예상하며, 커머스 매출은 13.9% 늘어난 7206억 원으로 선방할 것”이라고 추정했다.

그러면서 “지난해부터 이어져온 비용 통제는 지속되고 있으며 마케팅 비용 역시 3877억 원으로 안정적으로 유지될 것”이라며 “다만 네이버웹툰 상장으로 인건비는 12.8% 증가하며 7270억 원을 기록할 것”이라고 덧붙였다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)